半导体整个行业不同结构的行情的确可谓冰火两重天,一部分市场正遭受严寒,另一部分却有着相当不错的增长势头。最近罗姆半导体召开了一场媒体沟通会谈到了近一年的业绩增长。这家公司的营收中,就产品类别来看,汽车领域的占比是最大的:汽车+工业设备两块市场,营收超过了罗姆营收的一半以上。

汽车电子这两年被称为行业发动机,或者说行业大趋势下行期内为数不多的市场驱动力。所以即便是在2022年这样的市场大环境下,罗姆这一财年的业绩表现都相当出色。如今宏观经济和世界区域冲突带来的不确定性骤增的当下,电子产业的参与者们还真实几家欢喜几家愁啊。

罗姆今年的情况似乎比去年还要好。罗姆半导体(上海)有限公司市场宣传课高级经理张嘉煜主要谈到了2022财年上半年的业绩情况(2022年4月1日~2022年9月30日)。此期间公司销售额2599亿日元,营业利润504亿日元,相比上一财年同期增幅分别有16.7%和46%。在已发布的Q3季报里,罗姆依然预期FY23全年销售额增长15%,营业利润增幅25.9%。

从应用方向来看,汽车和工业设备这两个市场的增幅分别有21.9%和20.7%。基于这两个领域现有的市场情况,这样的增长还是符合预期的。比较有趣的是,罗姆的消费电子和计算机&存储设备方向的营收同样增长了6.1%和28.1%——其实罗姆的2021财年,这两个业务领域有小幅下滑,因为这两个市场的整体大环境并不好。2022财年的增长可能与罗姆本身的产品类别有关。

其实罗姆在财报中也提到了市场对于消费电子产品、通信设备、计算机与存储的需求是在下降的。但似乎具体到产品上,比如罗姆在消费电子市场上的LED产品业绩表现很不错;计算机与存储市场上,其PMIC(电源管理芯片)销售额也在增长——这部分的增长来源主要是罗姆在SSD固态硬盘上的PMIC市场份额在增加……看起来即便是在同一个门类的产品上,不同器件/芯片、不同企业的市场情况现在都千差万别。

当然说回来,罗姆目前较高营收来源的汽车产品里,ADAS与信息娱乐系统所需的PMIC,部分高附加值IC——典型如动力系统的隔离栅极驱动IC,以及分立器件中汽车电子相关的产品表现都相当好。此外,罗姆对于计算机和存储设备、工业设备市场未来也都有比较高的预期。

基于对前景的看好,今年罗姆预计在设备方面的投资达到了1200亿日元,比前些年都要高出不少——仅是产能提升的投入就几乎已经相当于2021财年的整体投入。

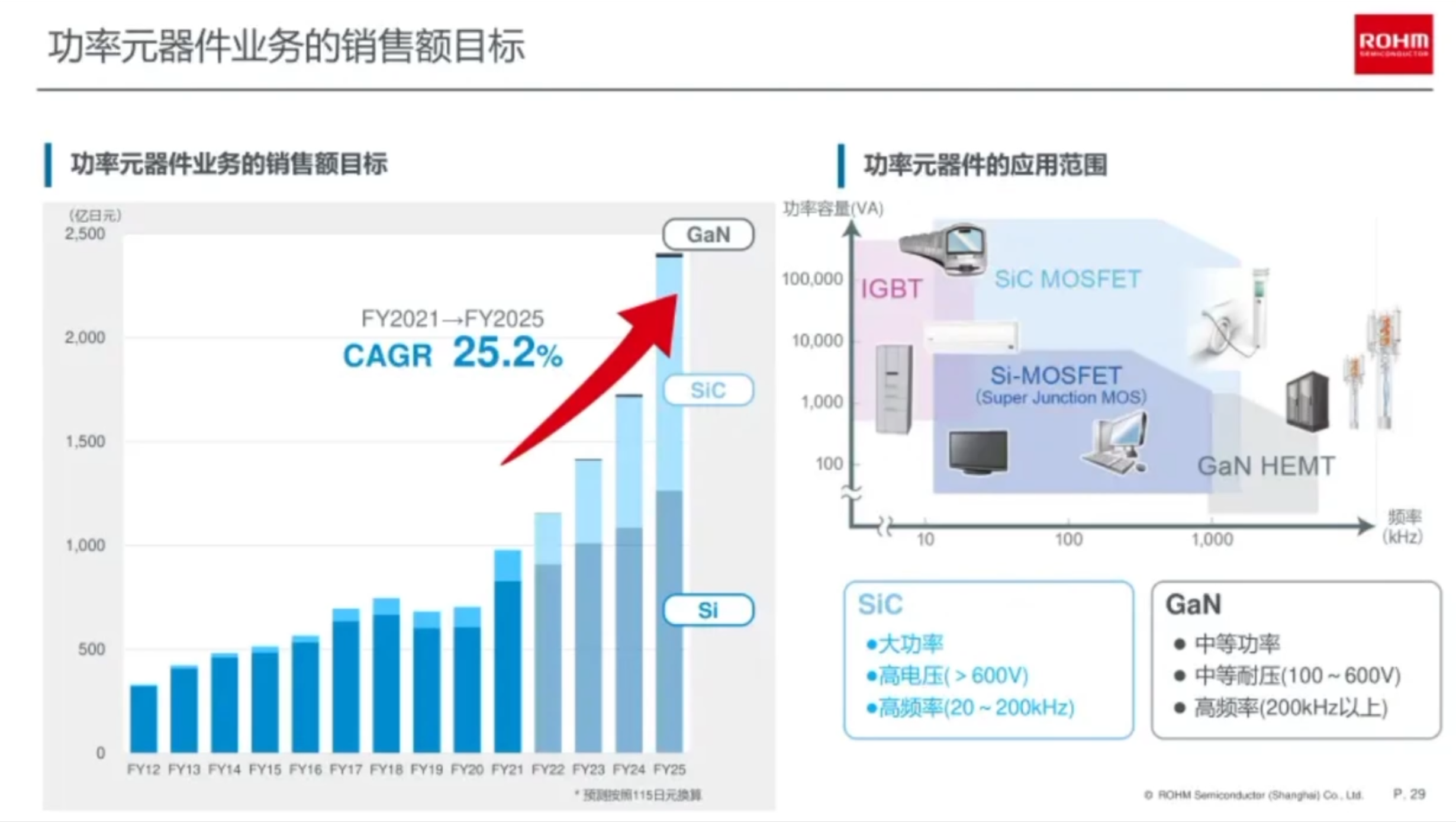

罗姆认为,功率元器件产品的销售额2021-2025年能够达成25%的年复合增长率。从上面这张图来看,包含Si基、SiC和GaN为主的功率元器件业务,预计2025年能够达成的销售额接近了2500亿日元。尤为值得一提的,是罗姆对于SiC产品的高增长预期。

单就SiC市场,罗姆销售目标是在2025年度大于1100亿日元的销售额。预计2024-2026三个年度,有近9000亿日元的市场待开拓。为了实现这样的目标,罗姆正不断进行SiC方面的投资。预计2021-2025这五年投入1700-2200亿日元。

罗姆认为在这块待开发的市场上,美洲、中国、欧洲是主要的三块市场。其实从罗姆的业绩表现也能够看出市场对于SiC的需求还是旺盛的,尤其汽车方向。

只不过在经济下行的大环境下,电子产业存在的不确定性。尤其是2022年分析机构和企业对于市场的误判已经造成了不少应用的芯片目前的高库存和供货过剩。但从罗姆的投资计划来看,这家公司对此似乎还是相对乐观,所以在后续的投入上依旧是不遗余力的。

SiC对罗姆和市场的重要性

“这两年客户对SiC器件的理解越来越深入了。现在SiC本身的优势已经不需要我们再去讲了。”周劲表示,“现在更多的是结合更具体的器件、更具体的方案,跟客户进行具体的技术交流。”这也是SiC市场正走向成熟的某种标志。在周劲看来,现在的阶段是,“客户对于SiC器件系统构成方面的一些电路设计技巧,可能理解还不是那么深入。这需要我们在实际工作中提供技术支持,跟客户进行更多的交流。”

“我们也从工作中了解客户对于SiC器件的认识,无论是认知方面的偏差,还是希望我们进行怎样的改进。这方面的相互交流,能够让我们和客户做更好的配合,我们能为客户提供符合他们需求的产品。”

罗姆这家公司在SiC技术的开发上一直都比较积极,研究时间也很早——最初SiC材料的商业应用前景还不明朗的时候,就有了相对大胆的投入,得以较早在日本建立了SiC器件产品的量产线,尤其是SiC MOSFET,并且在市场上得到应用。车规级沟槽型SiC MOS的量产是在2018年达成的。

此后罗姆就这块的市场动作就逐渐变得频繁。包括2020年与纬湃科技合作开发SiC电源解决方案;与臻驱科技建立联合实验室,进行SiC为主的电源管理方案开发;2021年与吉利签署战略合作协议;还有此前我们报道过的与正海集团成立SiC功率模块合资公司海姆希科;由UAES认证为SiC功率器件解决方案优选供应商,应用于逆变器;去年Lucid公司OBC采用罗姆的SiC MOSFET;产品通过Semikron公司认证,应用于其模块产品……

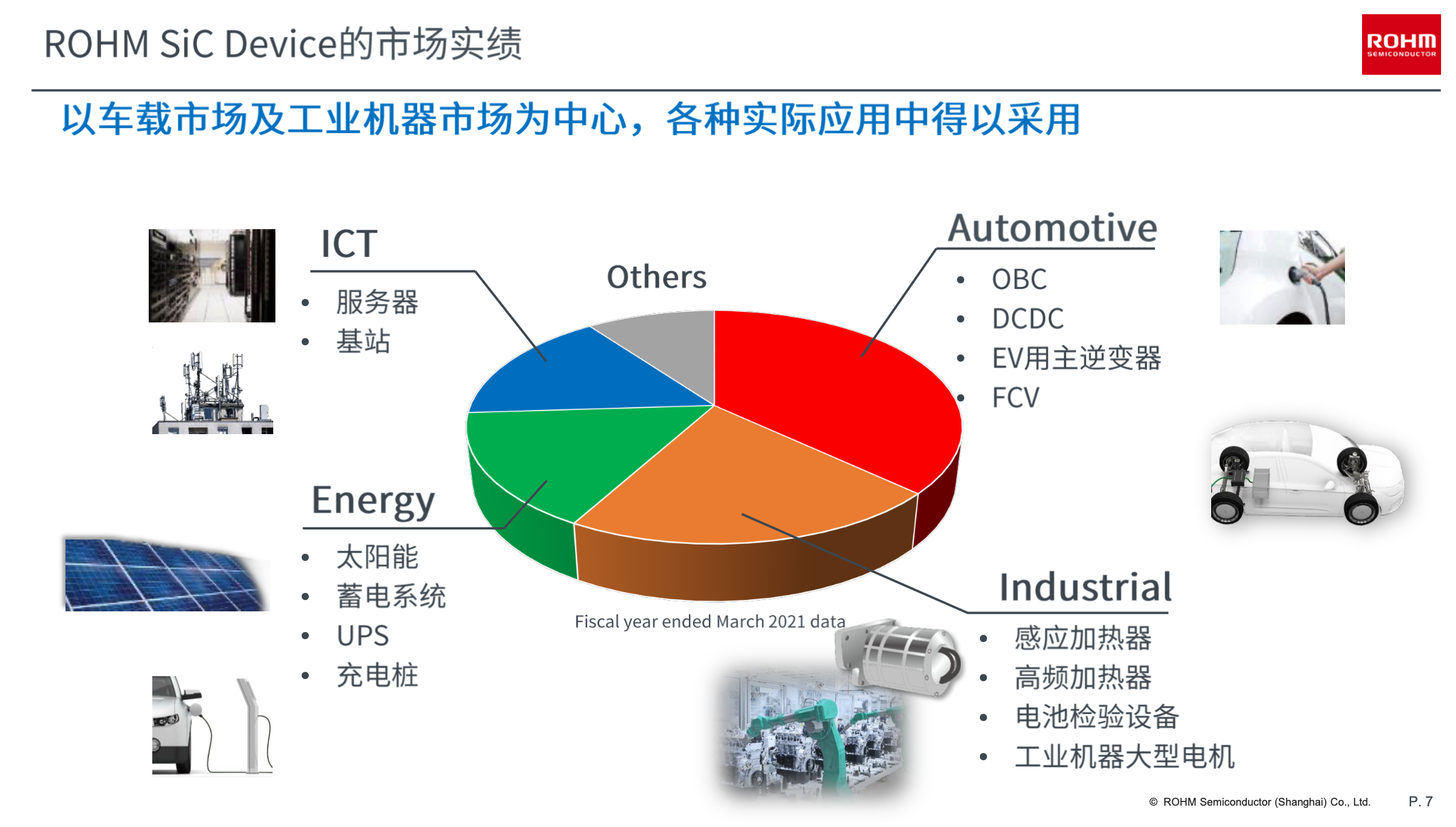

上面这张图是罗姆SiC器件当前的主要应用方向及其占比情况。汽车与工业占到了罗姆SiC业务总营收的60%-70%。尤其基于汽车电子市场当前的“发动机”地位,以及汽车与工业设备作为罗姆整个公司的的最大营收来源,SiC器件未来在罗姆应当会扮演挑大梁的角色。

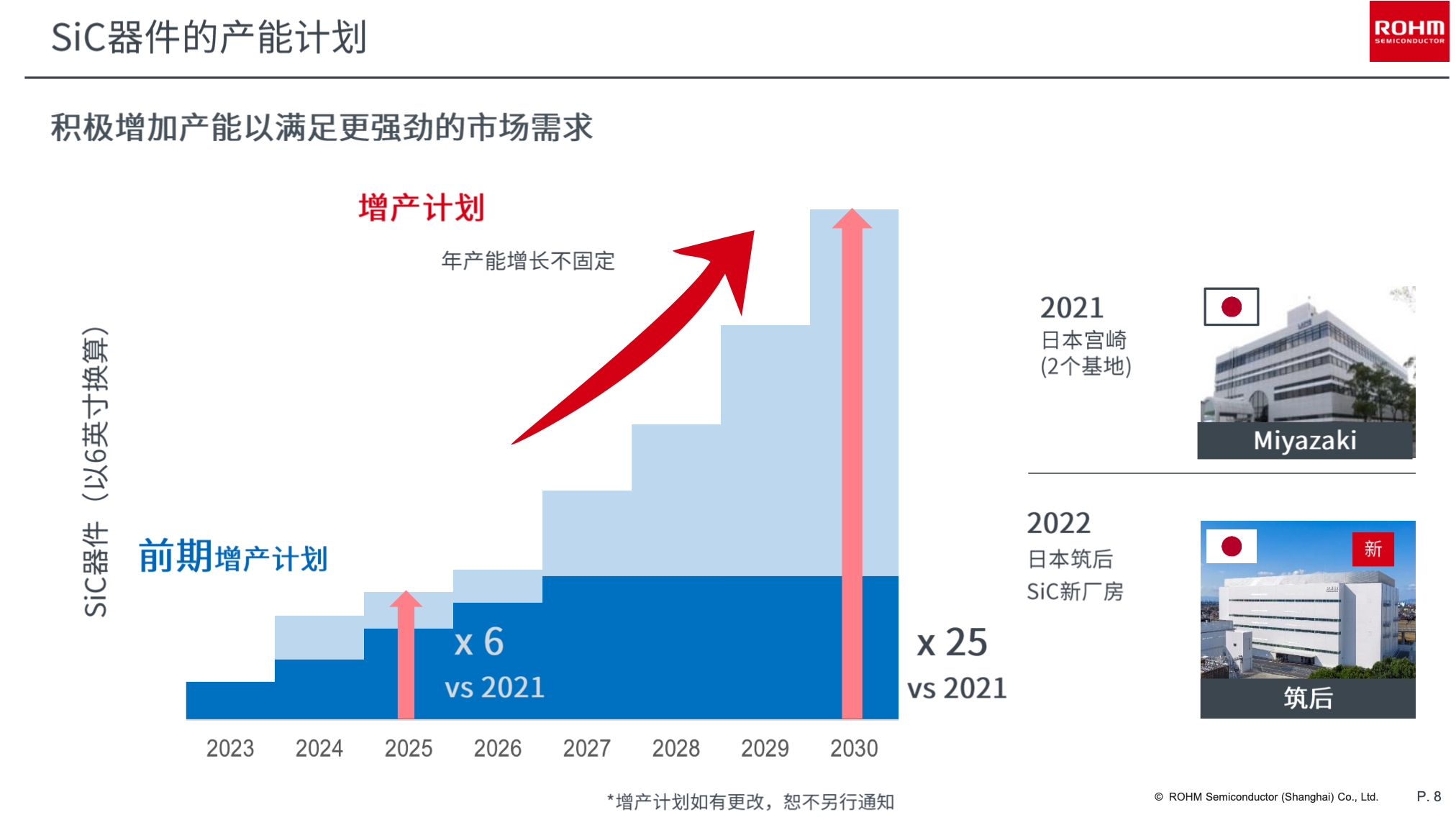

此前罗姆在收购SiC衬底供应商SiCrystal以后,达成了IDM的全链路建设。这在罗姆看来,是未来确保SiC供货的基石,也是罗姆在该市场竞争的优势,和未来实现业绩增长的重要一步。罗姆预计,在两大主要生产基地宫崎和筑后,2025年SiC器件产能将比2021年提升6倍;而2030年则会有多达25倍的扩产计划。看来的确是对SiC市场百分百的看好。

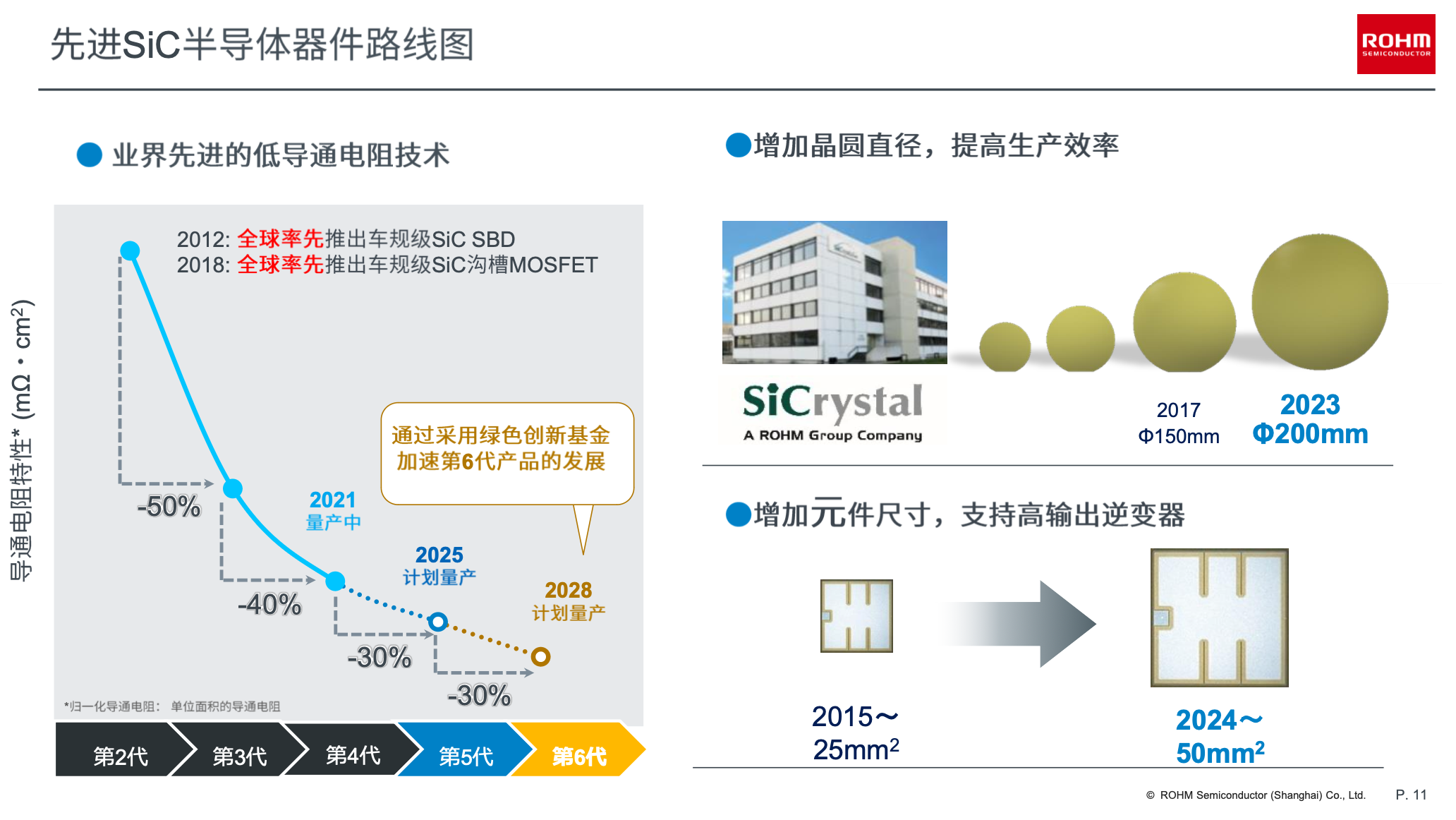

在SiC领域,罗姆近代的两个里程碑事件应该是2021年发布的第4代沟槽SiC MOSFET,和即将在2023年实现8英寸SiC晶圆的量产。

对于后者,周劲表示:“8寸SiC衬底今年年内就会投入量产。”

更大的晶圆同时也意味着元器件尺寸也能对应增加,”从2015年开始主流都是25mm²最大规格。”周劲说,“2024年我们会实现50mm²的产品,能够支持更高电流输出需求。”实际上全面进入6英寸时代也就是2017年的事情。

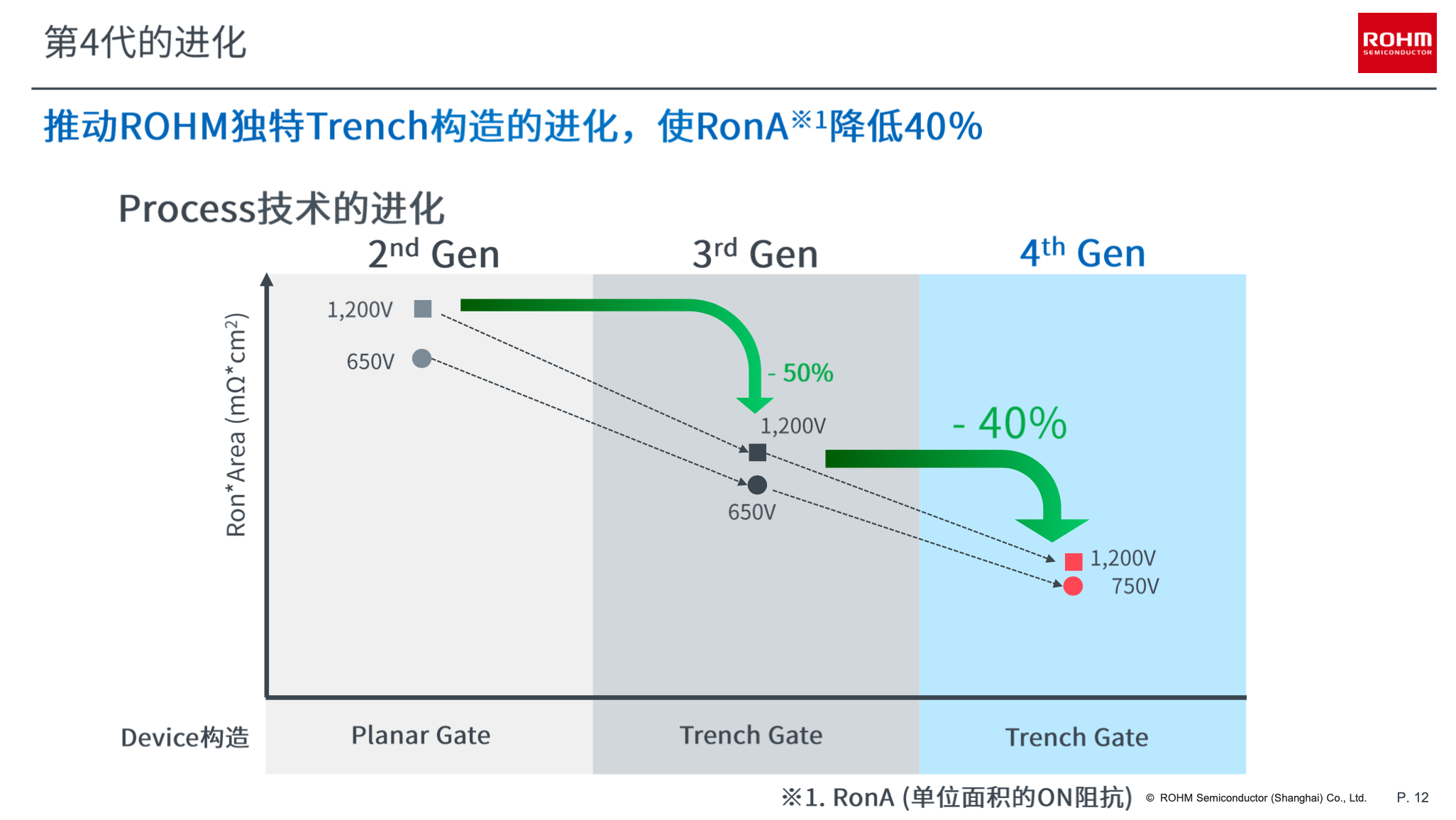

而对于第4代沟槽结构的SiC器件,周劲做了比较详细的介绍。从总体上来看,“通过业内先进的低导通电阻技术,根据元件的设计,沟槽的结构强化,第4代的导通电阻(RonA)相较于第3代下降了40%。计划到2025年、2028年分别再降40%——也就是第5代和第6代产品。”另外从耐压的角度来说,“第4代产品从第3代的650V提高到了750V,给客户的方案设计带来了便利。”

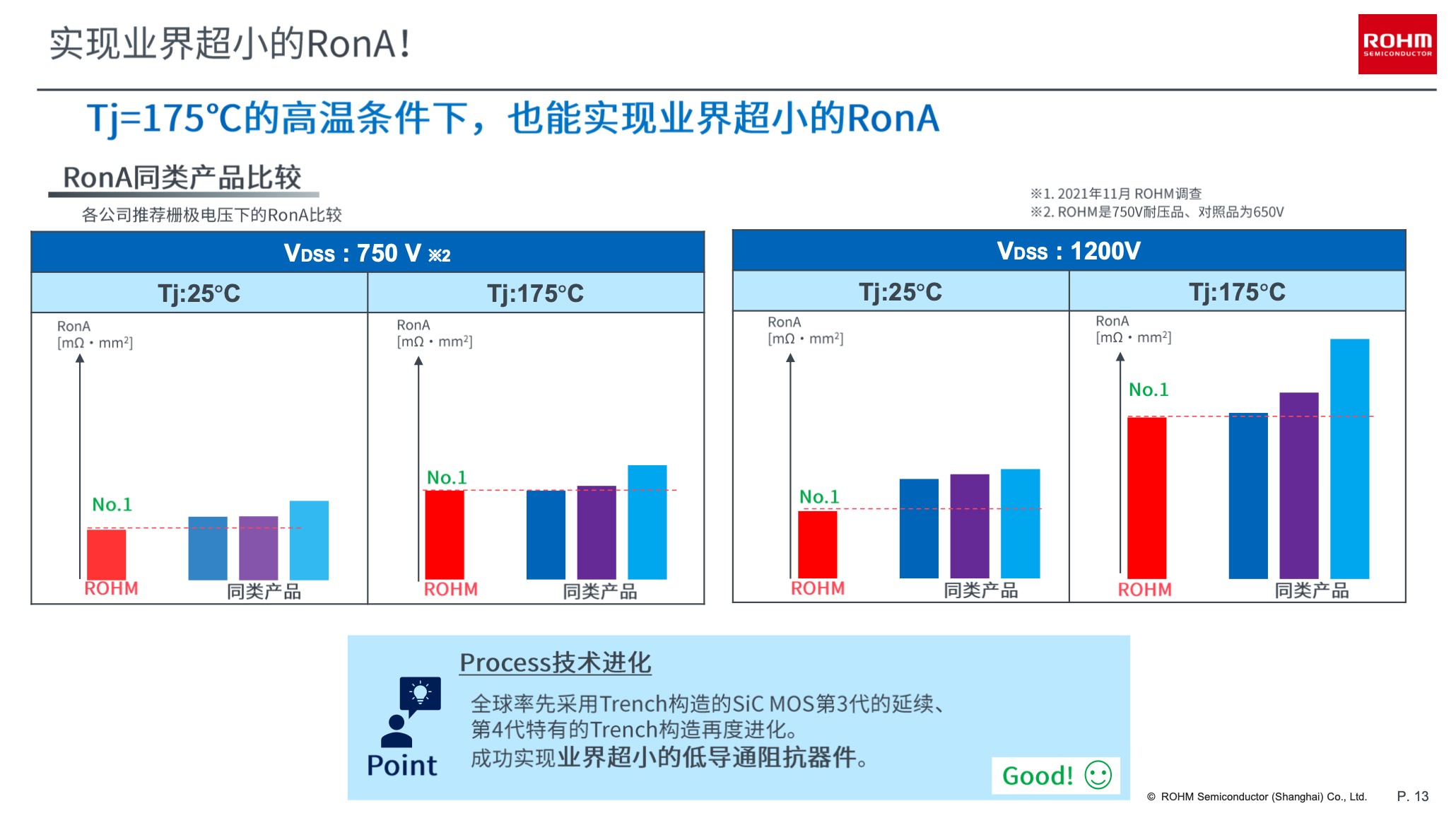

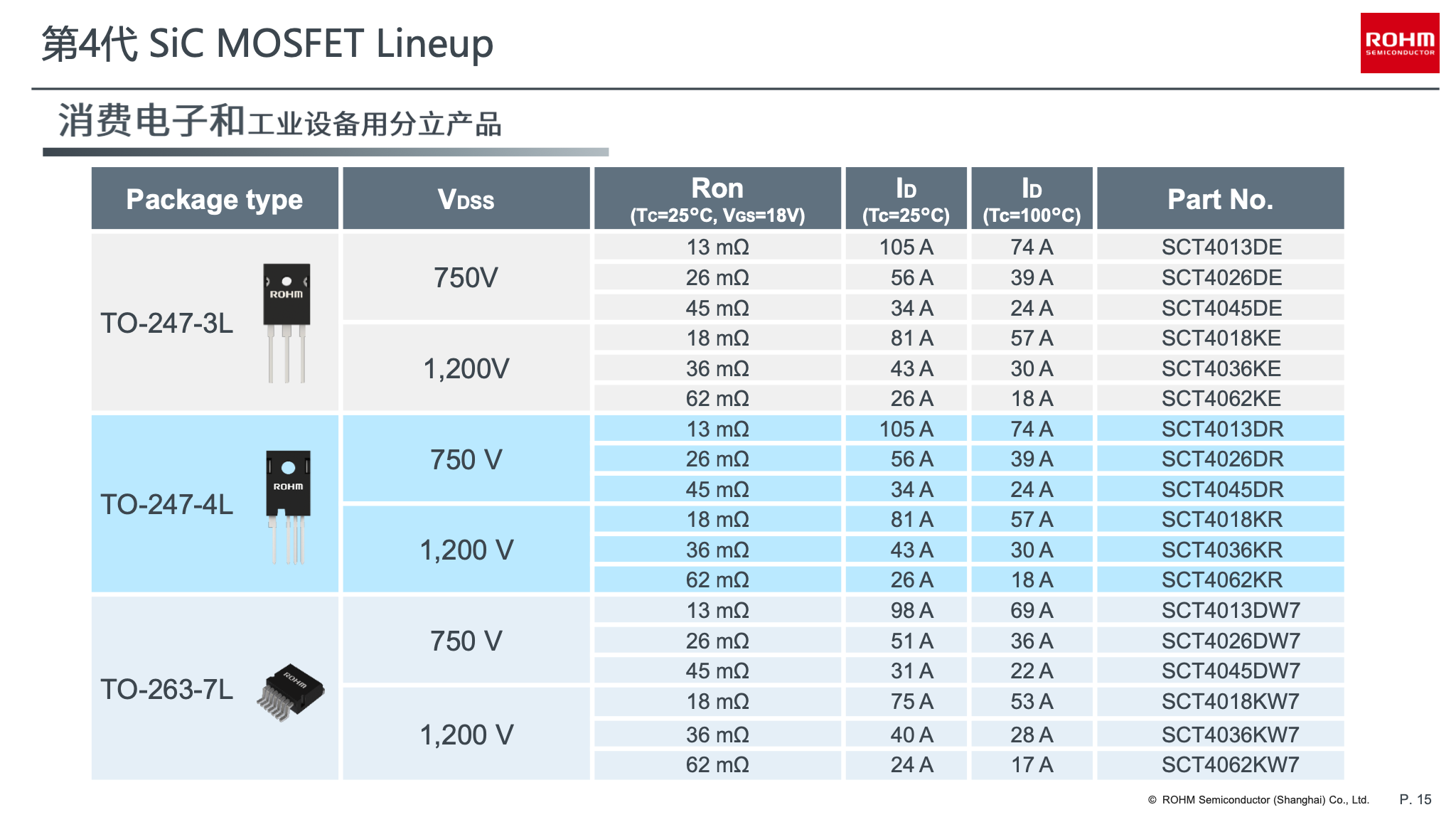

与此同时,这代产品也实现了高温条件下的超低RonA,在Vdss为750V和1200V的情况下,“无论是室温25°C,或者高温175°C”都比行业内的同类产品实现了更低的导通电阻。750V Vdss实现导通阻抗13-45mΩ;1200V Vdss则为18-62mΩ。驱动Vgs DC -4V到21V,AC为-4V到23V。

具体的产品根据Vdss、导通阻抗和封装方案做了区分,如上图所示。周劲介绍说,未来根据客户需求还会推出更多的产品,比如“其他贴片封装的产品也在考虑中”。

周劲总结第4代沟槽型SiC产品的三大优势包括“低损耗”“使用简便”“高可靠性”。受限于篇幅,此处不做展开。罗姆官网应该会有比较详细的解释。

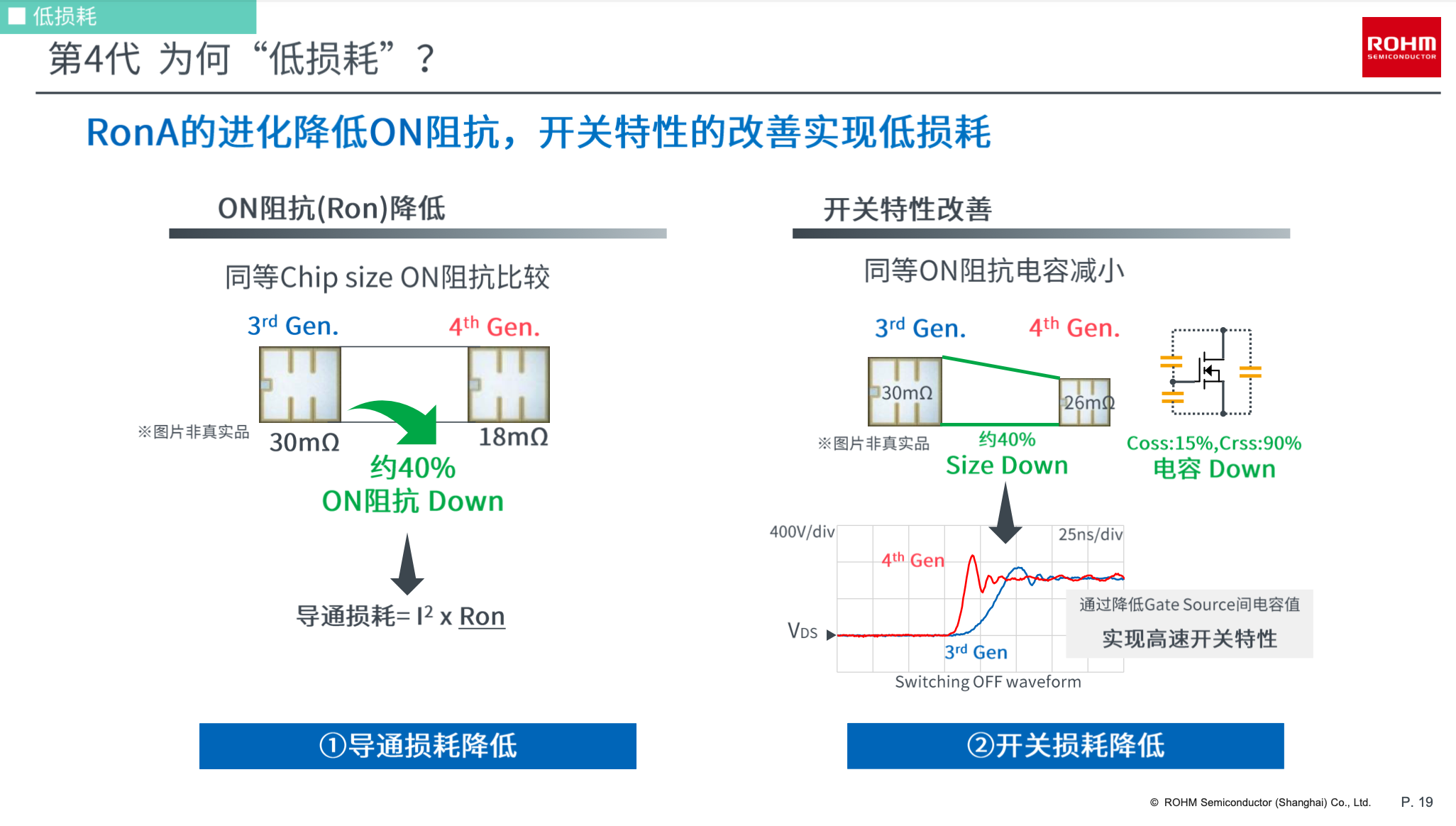

比如说有关“低损耗”,周劲详细列出了芯片同尺寸的情况下,第4代如何实现导通阻抗的显著降低,并同时带来损耗超过40%的降低。另外也改善了开关特性,降低了开关损耗:相同导通阻抗时,芯片尺寸可以变小,寄生电容得到降低,更容易实现高速开关。这带来的一系列连锁效应包括减少Cgd,抑制了MOSFET误开启;而且开关损耗的显著降低,也实现了高驱动效率,外围器件和散热器能够做到小型化。

到具体的应用上,无论是追求低导通损耗,还是低开关损耗,也都有了更灵活的选择。周劲也给出了自家产品相较竞品,在这两个方面的对比。第4代有着相比第3代,及诸多竞品,在各参数维度上的优势。

在“使用简便”方面,则主要包括:“栅极电压推荐8-15V,可与IGBT等共用目前广泛应用的栅极驱动电路”(此前的第3代15V与18V驱动导通阻抗差值30%,15V时与IGBT的共用驱动电压因此不理想;第4代产品两种驱动电压导通阻抗差值变为11%);门限电压(Vth)较高,“不需要做负偏压设计,0V即使有所漂移也能做到可靠的关断”,也就简化了电路设计;内部栅极阻值降低,则外围电路设计更灵活;这代的750V产品,与上代650V产品相比,电路设计简化等等。

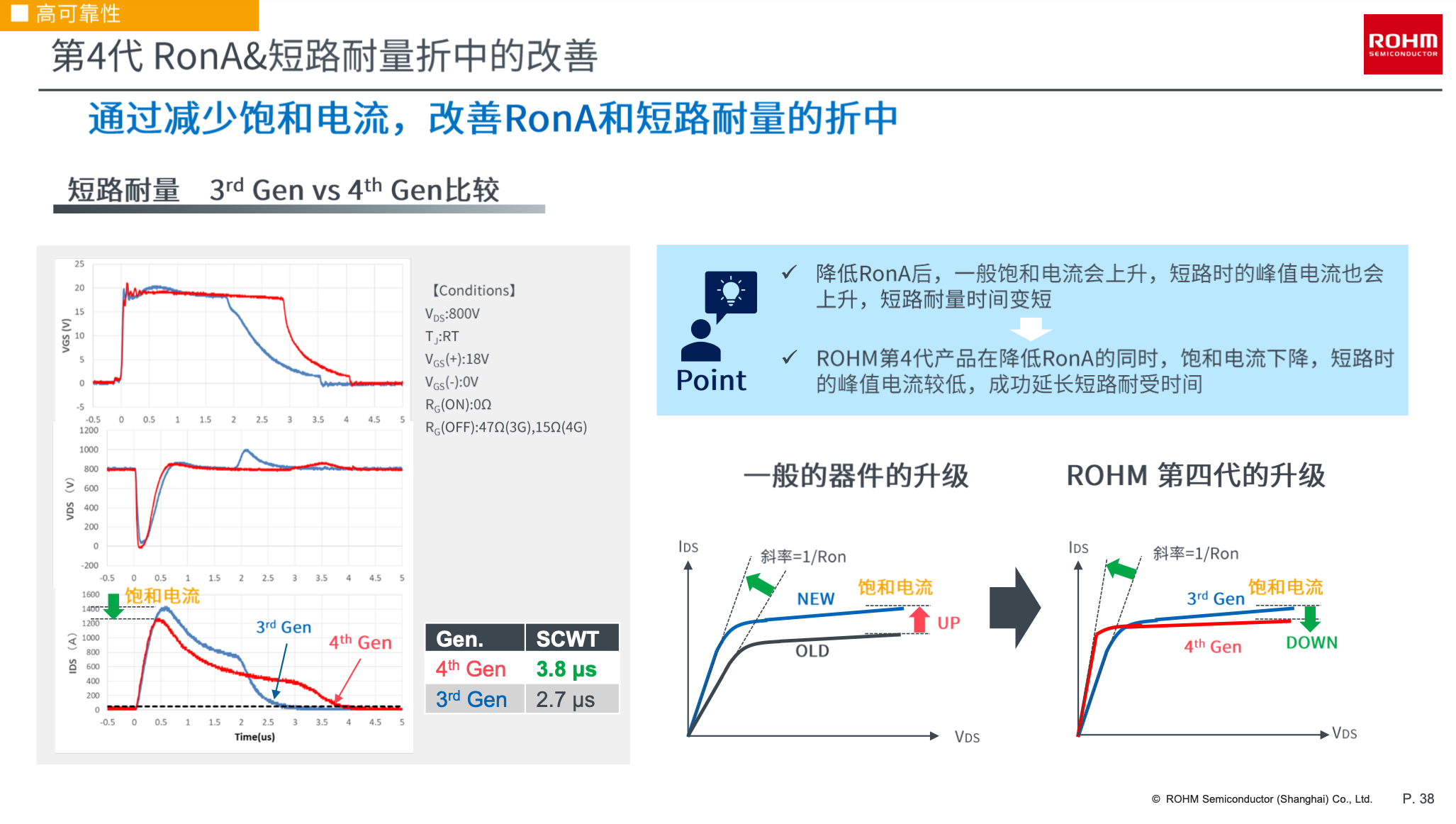

在“高可靠性”的问题上,由于导通阻抗RonA减小,“突破了RonA vs. SCWT(短路耐受时间)的折中限制”。“通过减少饱和电流,改善RonA和短路耐量的折中”。因为RonA降低,带来了SCWT的变短。罗姆这代产品“饱和电流下降,短路时的峰值电流较低,成功延长短路耐受时间“,通过减小饱和电流去实现优化这两个参数的折中”。

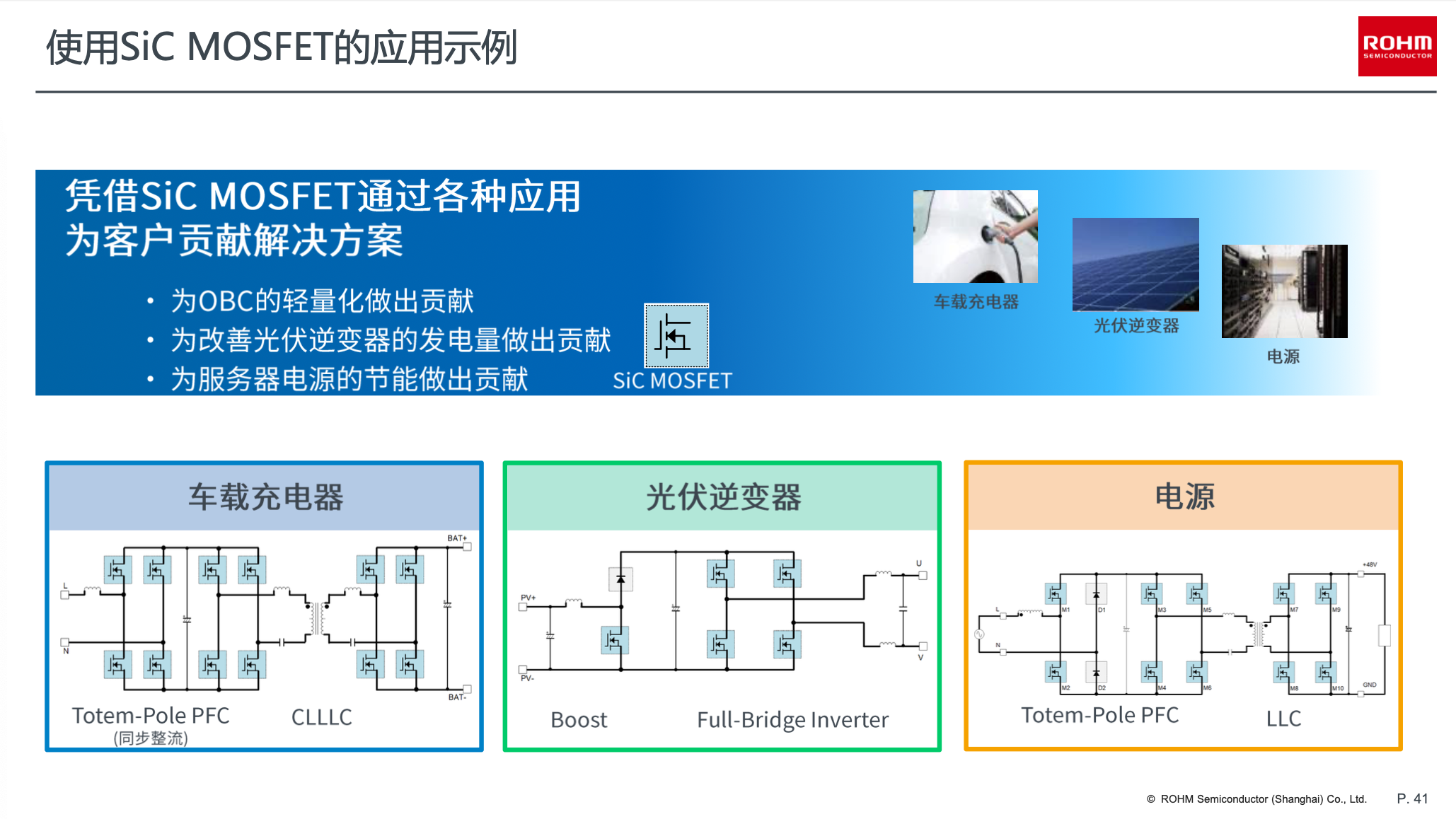

具体到应用上,SiC MOSFET在在车载充电器、光伏逆变器、电源产品上都有着巨大前景。周劲也将SiC MOS产品和IGBT、Hybrid-IGBT(SiC与IGBT混合)、SJ-MOS方案做了器件损耗方面的比较,SiC的优势也是预期中的——实际基于成本考量,罗姆在几类方案上都有对应的产品可选。

基于罗姆的预期,SiC的方案替代,可能会在这几个应用上,于未来几年内愈演愈烈。这应该也是至2030年,罗姆如此看好SiC,并开足马力做生产准备与设备投入的依据。如果市场——尤其是汽车电子市场确如罗姆预期,那么现在的投入大约都是为达成未来几年内企业销售额25% CAGR增长的关键了。

文章来自:https://www.eet-china.com/